Обзор и анализ рынка банковского страхования

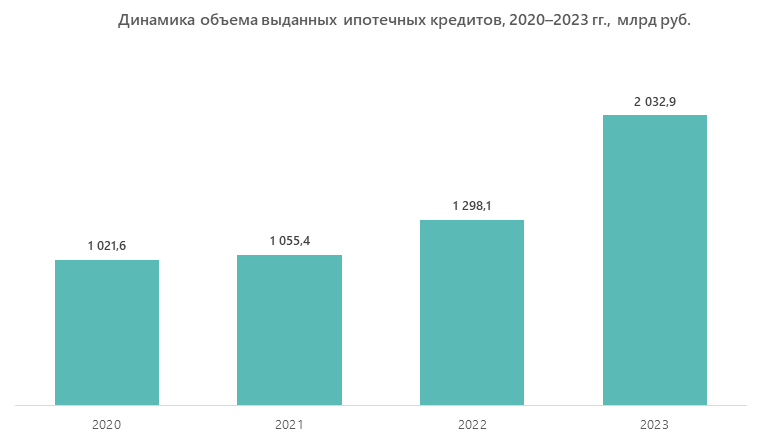

Банковское страхование основано на взаимовыгодном сотрудничестве страховых и кредитных организаций в процессе управления рисками при выдаче последними заемных денежных средств юридическим и физическим лицам. Этот рынок в последние годы растет, основными драйверами его развития в 2019–2023 гг. были программы льготного ипотечного кредитования и рост российского бизнеса после введения санкций и активизации импортозамещения во многих отраслях экономики.

Рынок ипотечного страхования

Тесная связь банковского и страхового секторов наиболее отчетливо проявляется именно на рынке ипотечных кредитов, где страхование приобретаемой недвижимости является обязательным, а покрытие рисков полной или частичной потери трудоспособности или ухода из жизни заемщика часто существенно улучшает условия кредитования.

Основными тенденциями этого рынка, по мнению экспертов, являются:

- стабилизация и охлаждение после активного роста в 2022–2023 гг. Повышение ключевой ставки ЦБ и отмена ряда программ льготной ипотеки привели к снижению спроса на покупку жилья и, соответственно, выручки от продажи соответствующих страховых продуктов;

- усиление конкуренции. Основные причины — это снижение числа заемщиков и изменения в законодательстве: с 1 сентября 2023 г. банки не в праве ограничивать список страховщиков, полисы которых они принимают при выдаче ипотеки, теперь это может быть любая компания с рейтингом не ниже А- по версии какого-либо крупного рейтингового агентства. Кроме того, введен единый стандарт покрытия полиса страхования жизни;

- снижение стоимости страховых полисов. Оно началось еще в середине 2023 г. и продолжилось в 2024 г. Эту тенденцию усиливает уменьшение размера кредитных остатков, связанное с замедлением выдачи новых займов;

- неравномерная динамика рынка. Наибольший спрос наблюдается в крупных городах — Москве, Санкт-Петербурге, Красноярске, Челябинске, Тюмени и других. Кроме того, аналитики отмечают значительный рост заключенных договоров страхования во втором квартале 2024 г. в связи с ожидаемым прекращением действия программ ипотеки с государственной поддержкой.

Объем рынка ипотечного страхования в 2023 году вырос на 47% в натуральном и 57% в стоимостном выражении. По итогам 2024 года аналитики прогнозируют спад активности и числа заключенных договоров. При этом определенную поддержку рынку окажет продление программы семейной ипотеки.

Особенности и виды страхования на банковском рынке

Весь рынок банковского страхования можно разделить на 2 больших сегмента: реализация страховых программ и продуктов через банки при выдаче ими кредитов и страхование рисков в деятельности самих банков, к которым можно отнести:

- угрозы, связанные с несанкционированным взломом сетей передач данных о транзакциях, утечкой конфиденциальной информации, финансовыми потерями из-за действий киберпреступников;

- имущественные риски;

- неверные или недобросовестные действия управляющего персонала;

- страхование банковских вкладов.

Кроме того, банки заинтересованы в защите своих финансовых ресурсов от невозврата из-за смерти, болезни или негативных изменений доходов заемщиков. По результатам анализа рынка кредитного страхования спрос на эти услуги в 2023 году вырос на 20%.

Основная особенность банковского страхования заключается в том, что в роли выгодоприобретателя здесь выступают несколько участников. Страховые компании и кредитные организации работают по принципу взаимовыгодной кооперации, увеличивая таким образом объемы заказов и услуг за счет объединения своих клиентских баз и разработки новых продуктов. Это позволяет им получать агентские и комиссионные доходы от дополнительных сопутствующих видов деятельности, которые ранее были недоступны по тем или иным причинам.

Сотрудничество между банками и страховыми компаниями глобально может осуществляться по одной из четырех схем, переходящих друг в друга с течением времени:

- договорные отношения;

- агентская схема;

- партнерская кооперация;

- единая корпоративная структура.

Стоит отметить, что третий участник сделок такого рода, в роли которого, как правило, оказываются физические и юридические лица — клиенты, также получает от такой синергии определенные преимущества в виде скидок, которые могут достигать 10–15% и более за счет комплексного обслуживания у одного контрагента.

Проблемы и регулирование рынка банковского страхования

Регулирование всего страхового рынка, в том числе и в банковском сегменте, возложено на Центральный банк России. Его действия направлены на контроль за деятельностью всех участников рынка и их финансовой устойчивостью. Для этого регулятор разработал систему отчетности, предоставлять которую обязаны все компании, занимающиеся банковской и страховой деятельностью.

Одной из главных проблем рынка специалисты считают его замедление в связи с существенным ослаблением важного драйвера роста — отменой льготных ипотечных программ с государственной поддержкой. Поскольку доля продаж страховых продуктов через банковские каналы в последние годы оценивается на уровне 30–40%, это может существенным образом повлиять на весь российский страховой рынок.

Прогнозы и перспективы рынка банковского страхования

В 2023 году объем реализованных услуг банковского страхования увеличился почти в 1,5 раза и практически полностью отыграл падение, которое началось в период пандемии и продолжилось после февральских событий 2022 года. Первая половина 2024 года была также успешной, во многом за счет роста рынка страхования кредитов по ипотеке перед отменой государственных льготных программ.

Однако уже по итогам текущего года аналитики прогнозируют существенное замедление темпов роста. По некоторым оценкам, рынок ждет снижение по сравнению с показателями 2023 года, другие эксперты допускают чисто символический рост в 1,5–2%. Дальнейшие прогнозы давать довольно сложно в связи с неопределенностью экономической ситуации и возможными геополитическими рисками.

Существенное влияние на развитие рынка будет оказывать кредитно-денежная политика ЦБ РФ в ближайшей перспективе, которая будет определяться темпами роста инфляции и основными макроэкономическими показателями развития страны. Если ключевая ставка в 2025 году начнет снижаться, кредитная активность населения будет увеличиваться, что приведет к восстановлению рынка и его дальнейшему росту. Если же цикл повышения ставки продолжится, рынок ждет стагнация и дальнейшее снижение.

Илья специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.