Анализ рынка колес диаметром 20–54”: техника должна ездить даже в кризис, поэтому спрос сохранится

Большинство крупных производителей колес диаметром от 20 до 54 дюймов в предыдущий кризис смогли увеличить свою выручку, т. к. их продукция ориентирована на разные марки автомобилей и поставляется как на автосборочные конвейеры, так и на вторичный рынок. Необходимость поддержания техники в исправном состоянии будет способствовать сохранению спроса на колеса и в новых экономических условиях начала 2020-х годов. Однако структура рынка после выхода из кризиса может измениться. Импортная продукция, доля которой все еще довольно высока, растет в цене, но заменить ее в целом ряде сегментов пока нечем. Российские производители в настоящее время сосредоточены на выпуске колес относительно небольших размеров (до 24”), но теперь они получают возможность расширить свой ассортимент, прежде всего за счет колес для сельскохозяйственной техники. Запуск нового производства требует дополнительных инвестиций, которые раньше оценивались как довольно рискованные. Однако сейчас ситуация изменилась и, вполне вероятно, уже созрела для тех, кто в силу своей проактивной позиции старается искать возможности для развития и использует для этого современные маркетинговые инструменты.

Устойчивость рынка к кризисам

Российский рынок колес диаметром 20–54 дюйма формируется за счет спроса со стороны двух сегментов потребления:

- Первичный — поставки на производственные площадки предприятий, выпускающих новую технику.

- Вторичный — реализация через оптово-розничные сети для замены отслуживших свой срок колес на эксплуатируемых транспортных средствах.

Наиболее уязвимым в периоды кризисов сегментом является первичный рынок, поскольку он напрямую зависит от объема производимой техники, спрос на которую подвержен периодическим колебаниям. На вторичном рынке эта тенденция заметна меньше, т. к. владельцы техники вынуждены менять колеса по мере их износа в любой экономической ситуации. При этом доля вторичного рынка в общем потреблении колес составляет около 80%, так что в целом устойчивость отрасли к кризисам можно оценить как довольно высокую.

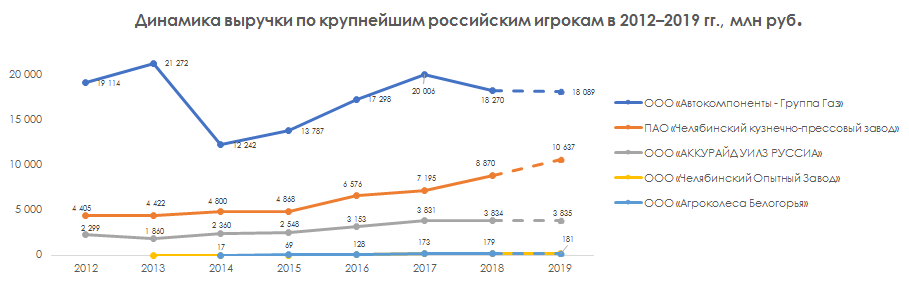

Подтверждением этого вывода служит динамика выручки крупнейших производителей колес в ретроспективе 2012–2019 гг. Заметный провал ООО «Автокомпоненты — Группа ГАЗ» в 2014 году был связан как раз с тем, что основной объем продукции компания поставляет на сборочный конвейер завода ГАЗ. Остальные производители выпускают колеса для разных марок автомобилей и ориентированы в том числе и на вторичный рынок, поэтому на протяжении всего рассматриваемого периода их выручка стабильно увеличивалась.

Проведенный анализ дает основания полагать, что в условиях кризиса 2020 года объемы потребления колес диаметром 20–54” продолжат расти. Однако в структуре рынка могут произойти довольно значимые изменения, которые будут определяться спецификой новых экономических условий, сформировавшихся в России и в мире из-за пандемии коронавируса.

Оценка степени импортозависимости

Несмотря на положительную динамику развития внутреннего производства, зависимость рынка колес для грузовой и сельскохозяйственной техники в России пока еще довольно высока: доля импорта в целом составляет 49%. При этом больше половины колес в 2019 году ввозилось из Китая. Преимуществом китайской продукции является невысокая цена, причем зачастую ее качество заметно ниже, чем у российских аналогов. Примерно 30% импортируемых колес предназначаются для производителей техники, остальное идет на вторичный рынок.

В разрезе размеров преобладают импортные колеса диаметром 22,5” и 20”, которые устанавливаются на большинство моделей грузовиков, прицепов и автобусов. Несколько меньшим спросом пользуются типоразмеры 30, 34, 38 и 42 дюйма, применяемые в основном на тракторах компании «МТЗ», и 32 дюйма, которыми оснащается продукция завода «Ростсельмаш».

Необходимо отметить, что российские производители выпускают преимущественно колеса небольших диаметров (20–24”). В остальных сегментах, в том числе и практически по всем колесам для сельскохозяйственной техники, спрос удовлетворяется за счет импорта. В связи с этим дальнейшее развитие рынка может происходить в двух направлениях:

- Поскольку Китай первым из всех стран мира сумел остановить распространение коронавируса на своей территории и уже начинает восстанавливать экономику, доля продукции из этой страны в России может увеличиться. Китайские компании могут вытеснить поставщиков из Европы, которые вынуждены закрывать свои заводы из-за введенного карантина.

- Вместе с тем новые возможности появляются и у российских производителей. Из-за очередного ослабления рубля китайская продукция становится дороже, а проблемы с ее качеством, на которые потребители раньше закрывали глаза из-за низкой цены, остаются. Значит, формируются предпосылки для создания собственного производства, способного конкурировать с импортом в тех сегментах, где его доля до сих пор была подавляющей. По данным опросов, проведенных в 2018-2019 гг., российские компании оценивали перспективность таких проектов довольно скептически. Однако в новых экономических условиях все очень быстро меняется и на первый план выходит гибкость и оперативность принятия управленческих решений. А они могут быть эффективными только если основываются на объективном исследовании текущего состояния рынка. Пока еще есть время для того, чтобы пересмотреть старые подходы и занять позиции, на завоевание которых в обычных условиях требуются годы. Рецепт для выхода в лидеры рынка прост — желание искать возможности для развития и профессиональная маркетинговая поддержка от одного из ведущих российских консалтинговых агентств.

Производители грузовой автомобильной и сельскохозяйственной техники говорят о том, что в сложившихся условиях они готовы рассматривать предложения российских предприятий, особенно в части той продукции, которая в России пока не выпускается. Дополнительным конкурентным преимуществом новых поставщиков может стать возможность выполнения мелкосерийных заказов и гибкость конструкторских решений, ориентированных на конкретных потребителей.

Прогноз развития рынка на 2020–2022 гг.

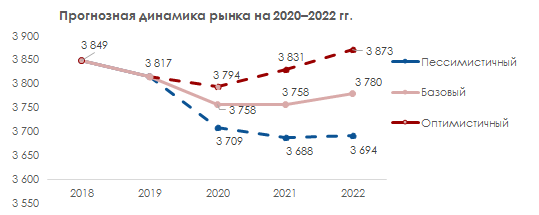

В зависимости от степени влияния основных факторов турбулентности (пандемии коронавируса и падения мировых цен на нефть в марте 2020 года) на экономику России, на рынке колес размерностью 20–54” возможны три сценария дальнейшего развития событий:

1. Пессимистичный. Учитывая значительную долю использования рассматриваемой продукции на вторичном рынке, влияние ухудшения ситуации в основных отраслях потребления (которое в пессимистичных прогнозах оценивается на уровне 10% и более) в самом худшем варианте приведет к снижению объема рынка не более чем на 3%.

2. Оптимистичный. Стимулирующим фактором для развития рынка может послужить рост продаж грузовой автомобильной техники в рамках увеличения финансирования государственных программ поддержки на фоне постепенного восстановления экономики. Объем рынка снизится на 1% в 2020 году, затем перейдет к росту и к 2022 году превысит показатели 2018 г.

3. Базовый. В промежуточном варианте прогнозируется падение рынка в 2020-2021 гг. на уровне 1,5–2% и небольшой рост к концу 2022 года.

Во всех случаях снижение объемов реализации в основном будет связано с уменьшением потребности со стороны сокращающегося производства новой техники. Вторичного рынка оно коснется в меньшей степени, т. к. необходимость замены колес по мере их износа будет способствовать сохранению спроса на близком к докризисному уровне.

Александр специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.