Анализ рынка горелочных устройств в России: пандемия коронавируса создает потенциал для импортозамещения на 8 млн евро

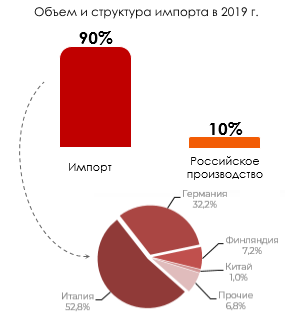

Доля иностранной продукции на российском рынке горелочных устройств достигает 90%, а более 92% импорта идет из стран Евросоюза. В связи с массовым закрытием европейских заводов из-за коронавируса отгрузки горелок в Россию сейчас резко сократились. Собственным производством занимаются только два отечественных предприятия, причем одно из них собирает горелки из итальянских комплектующих, ввоз которых также прекратился. Основной потребитель горелочных устройств — теплоэнергетика — в скором времени может столкнуться с дефицитом оборудования, необходимого для перевода объектов теплоснабжения на альтернативные виды топлива. Аналитики считают, что в отрасли сформировались условия для замещения импорта примерно на 8 млн евро. Это примерно 20% от объема рынка в 2019 году. Но обеспечить необходимое качество продукции российские компании смогут только в рамках создания совместных предприятий с иностранными производителями, в том числе и с китайскими, которые на нашем рынке до сих пор практически не представлены.

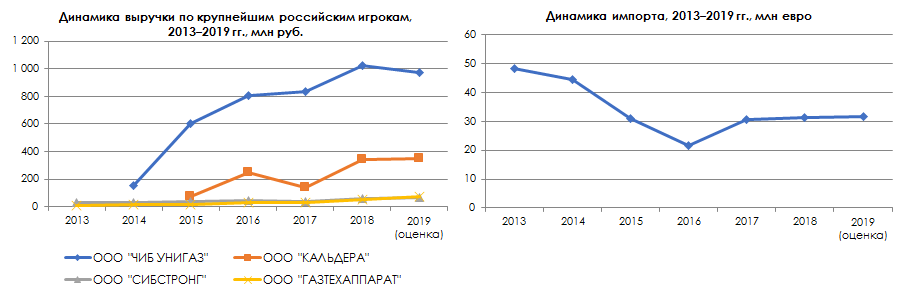

Структура рынка и динамика выручки российских производителей в 2013–2019 гг.

До 2014 года горелочные устройства в России в промышленных объемах не выпускались, а весь спрос удовлетворялся за счет импортных поставок, преимущественно из стран Евросоюза. Рост курса иностранных валют из-за экономического кризиса, связанного с введением санкций, создал предпосылки для частичного импортозамещения этой продукции. На российском рынке появились два производителя: совместное предприятие с одним из мировых лидеров, итальянским концерном C.I.B. Unigas (работает под управлением ООО «Чиб Юнигаз»), и ООО «Кальдерра (торговая марка Pikinno, собственное производство на базе предприятия оборонной отрасли). В 2019 году совокупная выручка этих компаний превысила первоначальную в 6 раз и составила 10% от общего объема рынка. Все остальное оборудование поставляется из-за рубежа, объем импорта после ощутимого падения в 2016 году стабилизировался на уровне 31–32 млн евро.

Перспективы дальнейшего роста российского производства горелочных устройств

В экономических условиях 2020 года существуют предпосылки для вытеснения импортной продукции с российского рынка. В 2019 году более половины горелочных устройств было ввезено из Италии, около 32% из Германии, 7% из Финляндии и 1% из Китая. Как можно видеть, подавляющее большинство оборудования шло из стран, где эпидемиологическая обстановка на данный момент наиболее острая. По состоянию на начало апреля 2020 г. ситуация с производством и отгрузками горелочных устройств там была следующей:

- заводы C.I.B. Unigas не работали уже 3 недели, соответственно, отгрузки в Россию прекратились. ООО «Чиб Юнигаз» продолжало сборку горелочных устройств из имеющихся на складе комплектующих, но их количество было ограничено;

- другие итальянские фабрики — F.B.R., Baltur, ECOFLAM Bruciatori, Riello, Lamborghini — также закрылись на карантин;

- ведущие производители в Германии —Max Weishaupt, Elco, Enertech, SAACKE —перевели большинство персонала на удаленную работу и существенно сократили объемы выпуска;

- финская компания Oilon Group также сократила объемы производства, но поставки в Россию продолжала, хотя и испытывала сложности с логистикой, прежде всего из-за ограниченной пропускной способности авиаперевозок.

Таким образом, в данный момент с российского рынка ушло до 80% импортных горелок. При этом на те, что еще поставляются, цена вырастет (или уже выросла) минимум на 15–20%. Учитывая естественное снижение спроса в России, аналитики оценивают текущий потенциал импортозамещения в отрасли примерно в 20% от общего объема рынка, или 8 млн евро в стоимостном выражении. Наиболее приемлемым вариантом будет создание совместных предприятий с иностранными производителями, поскольку отечественная продукция пока в значительной мере отстает от требований потребителей по качеству и надежности. Одним из интересных направлений, в которых может быть осуществлен прорыв, является продвижение китайской продукции — на нашем рынке она пока представлена очень слабо, но имеет определенный потенциал для создания конкуренции итальянским поставщикам, особенно с учетом постепенного восстановления экономики Китая после победы над коронавирусом. Вынужденное снижение деловой активности в России и в мире в период ограничений, связанных с необходимостью самоизоляции, — самое подходящее время для проведения маркетингового исследования с целью экономического и технологического обоснования такого проекта. Важно не потерять драгоценное время, поскольку по мере выхода экономики из кризиса конфигурация рынка будет восстанавливаться и уникальный шанс занять на нем прочные позиции может быть упущен.

Емкость рынка горелочных устройств в России

Потенциальный объем рынка горелочных устройств и их необходимые технические характеристики определяются спросом со стороны основной отрасли потребления — теплоэнергетики. Горелки используются в составе котлов, промышленных печей, теплогенераторов и сушильных установок. Текущую потребность в замене эксплуатируемого в настоящий момент оборудования эксперты оценивают в 50–60%, то есть можно считать, что емкость рынка превышает его объем примерно в 1,5 раза и составляет 27,5 тыс. штук в год в натуральном выражении.

Кроме того, росту спроса на горелочные устройства способствует происходящее сейчас в России смещение топливного баланса в сторону угля, газа и местных видов топлива. Особенно заметен этот процесс в малой энергетике. Переход на новые виды топлива в большинстве случаев требует замены котла или как минимум установки на него новой горелки.

Несложно предположить, что если распространение пандемии коронавируса удастся остановить или хотя бы существенно ограничить к лету-осени 2020 года, к началу следующего отопительного сезона в отрасли может появиться значительный отложенный спрос. Таким образом, у российских компаний есть еще 3-4 месяца на запуск производства, следовательно, исследование рынка и бизнес-планирование нужно проводить уже сейчас.

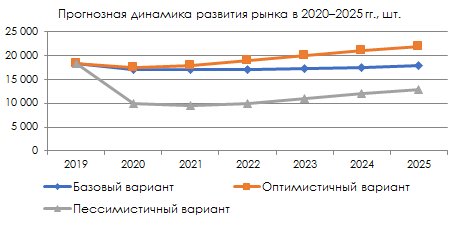

Прогноз развития рынка на 2020–2025 гг.

В более долгосрочной перспективе развитие рынка горелочных устройств будет зависеть как от ситуации с ростом заболеваемости коронавирусом, так и от развития событий на мировом рынке нефти. Аналитики рассчитали динамику объемов потребления горелочных устройств в России по трем сценариям:

- Оптимистичный. Распространение коронавирусной инфекции сойдет на нет к лету 2020 года благодаря эффективности предпринятых ограничительных мер по всему миру. По мере восстановления российской экономики спрос будет расти, по итогам 2020 года рынок покажет лишь небольшой спад, а к 2025 году вырастет относительно докризисных показателей на 20%.

- Пессимистичный. Если карантин, введенный для борьбы с коронавирусом, затянется до конца года, особенно в Италии, Германии и России, поставки импортных горелочных устройств полностью прекратятся, а отечественные поставщики не смогут нарастить свои объемы до минимально необходимого уровня. Кроме того, программы модернизации объектов теплоэнергетики будут в значительной мере сокращены, что приведет к серьезному падению внутреннего спроса. В этом случае объем рынка к 2021 году упадет почти в 2 раза, а в дальнейшем будет расти, но очень медленно.

- Базовый. В промежуточном варианте объем рынка в натуральном выражении снизится на 8% и стабилизируется на этом уровне. Докризисных показателей удастся достичь лишь после 2025 года.

Позитивным фактором в оптимистичном и базовом сценариях станет развитие внутреннего производства. Предполагается, что к 2025 году имеющийся потенциал импортозамещения будет реализован и доля российской продукции вырастет до 30% от общего объема рынка.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.