Анализ рынка торговой недвижимости Москвы

Анализ рынка торговой недвижимости Москвы: ожидается новый цикл роста

Начиная с 2015 г. объем ввода торговой недвижимости в Москве постоянно снижался, при этом снижалась и доля свободных площадей. В 2019 г. запланировано окончание строительства большого количества новых ТЦ, половина которых будет иметь формат региональных или суперрегиональных. Это позволяет говорить о смене тенденции на ближайшие годы. Однако как будут заполняться новые площади, покажет время и динамика доходов населения столицы.

По итогам 2017 г. на московском рынке качественной торговой недвижимости был зафиксирован самый низкий прирост за последние 10 лет. Оценочные данные за 2018 г. говорят о том, что за прошедший год показатели еще более ухудшились.

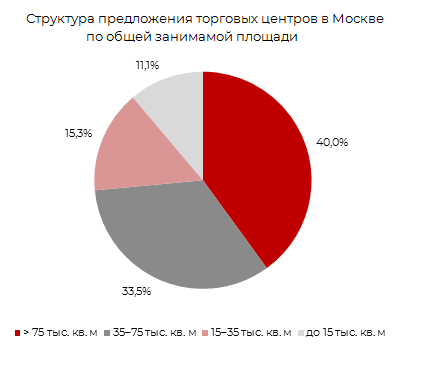

Структура предложения торговых центров в Москве

Действующие московские торговые центры можно классифицировать по нескольким признакам:

- В количественном выражении в Москве больше всего ТЦ площадью до 15 м2 — чуть менее трети всего объема. Доля предложения в сегментах 15–35 м2 и 35–75 м2 немногим меньше — каждый из них занимает по 28% рынка.

- По объему занимаемых площадей структура прямо противоположная. Крупные комплексы 15–35 м2 и 35–75 м2 имеют доли 40% и 33,5 соответственно. Это вполне объяснимо — их количество ненамного меньше, но общая площадь очень значительна.

- Больше всего по занимаемой площади в Москве суперрегиональных и региональных торговых центров — 40% и 33% соответственно. Доля комплексов окружного значения меньше — 15%. Специализированные и районные центры занимают еще по 5% рынка.

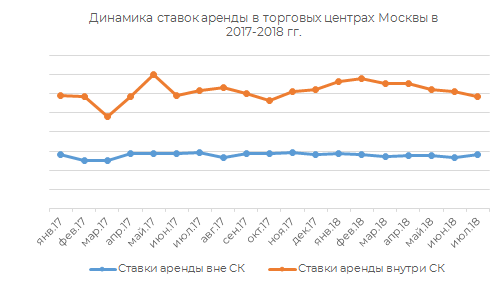

Динамика среднерыночных арендных ставок в 2017-2018 гг.

Ставки аренды торговых площадей за пределами садового кольца в рассматриваемый период имели разнонаправленную динамику. После довольно заметного снижения в начале 2017 г. они вернулись предыдущим значениям и держались примерно на одном уровне до конца периода наблюдения (середина 2018 г.). Ставки аренды в торговых центрах, расположенных внутри садового кольца, примерно вдвое выше, амплитуда их колебаний была также более значительной. Однако к середине 2018 г. они тоже вернулись к уровню начала 2017 г.

Основные тенденции и потенциал развития рынка

В течение 2018 г. при низком уровне ввода новых торговых центров наблюдалось постепенное сокращение в них свободных площадей. За первое полугодие доля пустующих помещений уменьшилась на 0,8% и составила 7,7%. При этом вновь открываемые комплексы демонстрировали хороший уровень заполняемости — 70–90%.В 2019 г. тенденция может измениться. На этот год намечен большой объем ввода новых торговых центров. Если спрос в потребительском секторе останется на прежнем уровне, доля вакантных площадей в ТЦ Москвы может резко вырасти.

Проведенный анализ рынка позволил выявить ожидаемые тенденции его развития в 2019–2020 гг:

- Приближение стадии роста в девелоперском цикле. Снижение объема ввода новых ТЦ, которое началось в 2015 г. заканчивается. С 2019 г. может начаться очередной цикл роста.

- Реконцепция действующих торговых центров. В Москве много устаревших ТЦ, которые постепенно утрачивают свою привлекательность. Доля объектов, нуждающихся в реконцепции, оценивается аналитиками в 50%.

- Сокращение площадей новых объектов. Все торговые центры, открытые в 2018 г., имеют площадь менее 20 000 м2. Всю большую популярность приобретает формат районного ТЦ, отражающий спрос потребителей на торговые объекты шаговой доступности.

- Строительство центров формата «аутлет». В кризис этот формат пользуется особой популярностью.

Прогноз по объему введенных площадей в 2019 г.

Основываясь на данных о степени готовности запланированных на ввод в 2019 г. объектов, аналитики предсказывают почти трехкратный рост рынка. При этом половина новых торговых комплексов будут иметь формат региональных и суперрегиональных. В среднесрочной перспективе тенденция сохранится, хотя темпы роста, возможно, немного снизятся. Основными драйверами увеличения предложения будут:

- строящиеся крупноформатные объекты, запланированные к запуску в 2019-2020 гг.;

- торговая составляющая в группе ТПУ (торгово-пересадочных узлов), которые будут открыты в Москве в связи реконструкцией транспортной системы города;

- высвобождение торговых площадей в рамках реконцепции старых торговых центров.

По данным компании Knight Frank, по уровню обеспеченности жителей качественными торговыми площадями Москва находится на пятом месте среди российских городов–миллионников, уступая Санкт-Петербургу, Екатеринбургу, Самаре и Нижнему Новгороду. Введение в строй запланированных объектов может вернуть столице статус лидера и по этому показателю. Несмотря на довольно высокую насыщенность города торговыми площадями, районы, где открытие новых ТЦ может дать эффект, еще есть. Это прежде всего Восточный административный округ и территория Новой Москвы.

Анализ рынка офисной недвижимости в Москве: рост идет быстрее, чем в сегменте строительства торговых центров

По мнению аналитиков, ситуация на рынке схожа с послекризисной картиной в 2008 г., когда растущий спрос заметно опережал предложение. Эта тенденция будет сохраняться как минимум до конца 2019 г. В дальнейшем прогнозируется оживление девелоперов и постепенная стабилизация рынка.

Восстановление рынка офисной недвижимости Москвы началось во второй половине 2017 г. При низком уровне строительства, обусловленном падением спроса в 2014–2016 гг., доля вакантных площадей снижается и в ряде районов уже достигла отметки 5%. Такие показатели позволяют говорить о намечающемся дефиците качественных офисных площадей.

Анализ предложения офисной недвижимости в Москве

В 2017-2018 гг. на рынке отмечались две основные тенденции:

- Преобладание предложения без ремонта. Собственники стараются избегать лишних вложений, а значительная часть арендаторов изначально закладывает в бюджет затраты на отделку офиса по своим стандартам.

- Застройка территории за МКАД. В районах ближайшего Подмосковья и Новой Москвы ведется интенсивное строительство жилья, соответственно, предприятия открывают новые офисы на территории массового спроса. Кроме того, за пределами кольцевой автодороги традиционно располагаются большие промзоны с удобной логистикой, где наряду со складскими комплексами сдаются в аренду офисы для административно-хозяйственного персонала.

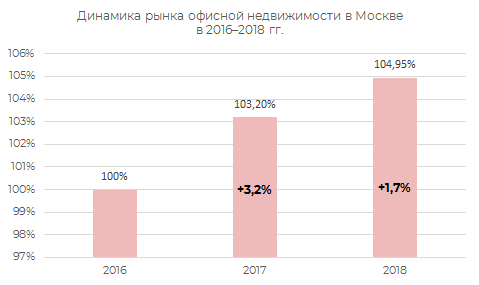

По данным международной консалтинговой компании Colliers International, объем предложения офисной недвижимости в 2017 г. превысил уровень 2016 г. на 3,2%. По предварительным итогам, в 2018 г. этот показатель вырос еще на 1,7%. Из этого объема 23% соответствует классу A, оставшиеся 77% — помещениям класса B и B+.

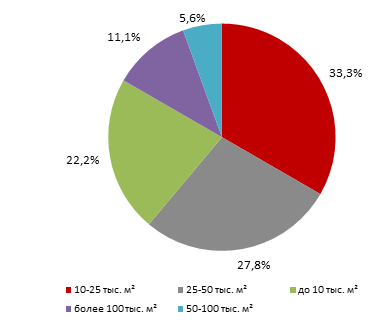

Структура рынка по площади бизнес-центров

Треть офисных зданий, сданных в эксплуатацию в 2017–2018 гг., имеют площадь от 10 до 25 тыс. м2. Доля более крупных комплексов (до 50 000 м2) немного меньше (около 28%). Третий по популярности сегмент — небольшие офисные центры общей площадью менее 10 000 м2. Необходимо отметить, что все помещения в построенных за этот период бизнес-центрах, имеют категорию не ниже B+, причем соотношение предлагаемых офисов классов A и B+ составляет 50:50. Примерно половина всего объема введенной в эксплуатацию недвижимости находится в Центральном административном округе (25% в Замоскворечье, Тверском и Пресненском районах, еще 25% — в остальных районах ЦАО). В ЮЗАО, СВАО и ЗАО предлагается по 12% новых офисов, доля остальных московских округов значительно ниже.

Динамика арендных ставок

В 2018 г. рост ставок аренды офисных площадей в Москве, вызванный превышением спроса над имеющимся предложением, продолжился. Средневзвешенная стоимость аренды по итогам года увеличилась на 4,2%. Однако несмотря на общий рост, в разных районах города наблюдались разнонаправленные тенденции:

- в Ленинградском районе ставка аренды офиса выросла на 12%;

- на юго-западе за пределами ТТК стоимость упала на 14%;

- на западе в районе МКАД зафиксирован рекордный рост арендной ставки — 40%.

Следует отметить, что изменение стоимости во всех случаях было связано с соответствующей корректировкой условий основными игроками рынка, например, БЦ «Метрополис» на ленинградском шоссе или БЦ «Паллау-РБ» в Крылатском.

Компании-арендаторы в основном выражают заинтересованность в долгосрочной аренде (на срок от 5 лет) с фиксированными ставками, привязанными к индексу потребительских цен. Однако отношение собственников к клиентам заметно изменились: если в 2015–2016 гг. они были рады любому арендатору, то сейчас предоставляют индивидуальные условия только компаниям с именем, присутствие которых в бизнес-центре работает на их имидж.

По итогам 2018 г. аналитики отмечают сходную тенденцию со стороны арендаторов: увеличился спрос на блоки площадью 10–20 тыс. м2, которые крупные компании хотят использовать для консолидации своих ресурсов на единой территории в целях снижения расходов. Такие сделки уже проходят в заметных количествах и значительно уменьшают долю вакантных площадей в отдельных районах. В результате более трети сдаваемых в Москве в рамках одного договора помещений имеют площадь более 1 500 м2. Доли офисов до 500 м2 и от 500 до 1 000 м2 составляют 20 и 22% соответственно. Интересно, что предложение небольших офисов (площадью менее 200 м2) снизилось более чем в два раза: с 23% в 2017 г. до 10% в 2018.

Потенциал развития рынка на ближайшую перспективу

Как уже было отмечено, основная тенденция рынка офисной недвижимости в Москве — отставание предложения от растущего спроса. Примечательно, что если еще несколько лет назад потребление в основном формировалось за счет организаций банковского и финансового сектора, а также предприятий с государственным участием, то в настоящее время заметно вырос спрос со стороны секторов IT, телекома и ритейла.

Дальнейшему росту рынка спроса на рынке офисной недвижимости будут способствовать:

- улучшение ситуации в экономике, рост деловой активности бизнеса;

- открытие новых станций метро. С появлением транспортной инфраструктуры в отдаленных районах туда приходят застройщики, а за ними и арендаторы;

- строительство крупных ТПУ с выходами непосредственно в торговые центры;

- активизация частных инвесторов, приобретающих готовый арендный бизнес в новых ТЦ. Тренд уже сформировался, самый популярный запрос — вложение от 100 до 300 млн руб. с целью получения регулярного дохода от сдачи помещений в аренду.

Таким образом, уже к концу 2019 г. ситуация может кардинально измениться: рынок арендатора сменится на рынок арендодателя, т. е. условия на нем будут диктовать собственники офисных помещений. Однако эксперты полагают, что подобная неуравновешенность спроса и предложения продлится недолго: почувствовав перспективу, многие девелоперы уже объявили о размораживании объектов, законсервированных в период кризиса. С течением времени предложение начнет расти, а дефицит площадей будет сокращаться.

Андрей специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.