Рынок лизина в России поделен между тремя крупными игроками, новых производителей не ожидается

Лизин — один из продуктов второй стадии глубокой переработки зерна. О том, что производится на ее первой стадии, мы писали в одном из наших предыдущих обзоров. Еще в 2015 году весь объем потребления этой важной кормовой и пищевой добавки ввозился в страны Союзного государства из-за рубежа. Спустя 10 лет на российском рынке лизина реализовано импортозамещение, и теперь спрос полностью удовлетворяется двумя отечественными и одним белорусским производителем, которые фактически закрыли вход на рынок для других игроков.

Почему лизин — стратегически важный продукт для сельского хозяйства

Одна из проблем составления кормовых рационов для животных — дефицит незаменимых аминокислот в растительном белке. Нехватка одного из наиболее проблемных органических соединений — лизина — в различных сельскохозяйственных культурах оценивается следующим образом:

- ячмень — 20%;

- овес — 30%;

- кукуруза — 40%;

- пшеница — 43%.

При этом лизин является первой лимитирующей аминокислотой при кормлении свиней и второй — в рационах кормов для птиц. При его недостатке нарушается белковый обмен в организме животных, уменьшается их продуктивность, снижаются привесы и общий иммунитет.

Обычно несбалансированность корма по аминокислотам устраняют внесением так называемых протеиновых добавок, например кукурузного или соевого шрота, костной муки или кормовых дрожжей. Но с использованием современных технологий появилась альтернатива: незаменимые аминокислоты можно синтезировать путем глубокой переработки зерна и добавлять их в корма в чистом виде. Для производителей кормов это удобнее и экономически выгоднее, поэтому рынок лизина, как и других аминокислот, в России и в мире в последние годы очень быстро растет.

Технология получения лизина

Известно, что для биосинтеза различных продуктов необходимо наличие двух основных компонентов: органического азота как ростового фактора и углерода в качестве энергетического субстрата. В контексте получения лизина путем глубокой переработки зерна источником углерода может выступать глюкоза, содержащаяся в крахмале.

Напомним, что крахмал — это один из продуктов первой стадии глубокой переработки зерна. Производство незаменимых аминокислот — вторая стадия этого процесса, схематично изобразить которую можно следующим образом:

- ферментативный гидролиз (осахаривание) и получение глюкозного сиропа;

- фильтрация и выпаривание сиропа до получения качественного продукта с нужной концентрацией;

- бактериальная ферментация — биосинтез лизина в питательной среде, содержащей источники азота и углерода и ряд необходимых дополнительных компонентов, специально созданными штаммами микроорганизмов.

В результате лизин можно получать в виде жидкого или сухого кормового концентрата, а также в кристаллической форме (L-лизин сульфат 75% и L-лизин моногидрохлорид 98,5%).

Российский рынок лизина

Объем рынка лизина в России по итогам 2023 года оценивается в 140,9 тыс. тонн. Это на 33,5% меньше, чем в 2022 году. Специалисты объясняют такую динамику тем, что во втором квартале 2022 года потребители, опасаясь неопределенности, возникшей в экономике страны, взрывного роста цен и резкого сокращения импорта, закупили большие объемы продукции и сделали запасы, которые расходовали и в 2023 году. В среднем потребление лизина в стране при нормальных условиях оценивается в 15–16 тыс. тонн в пересчете на 75%-й продукт.

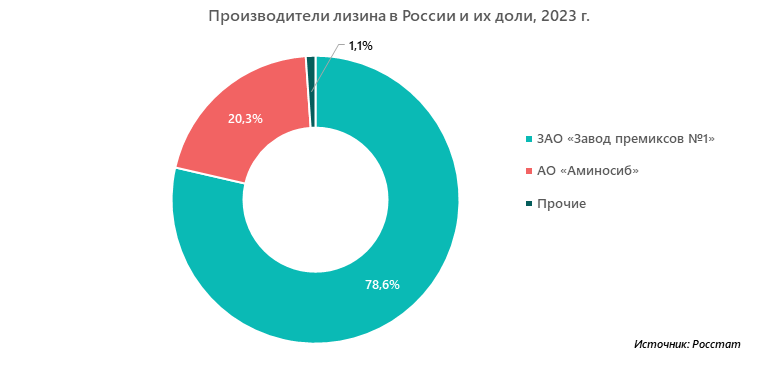

Доля импорта на рынке лизина в РФ в последние несколько лет значительно сократилась — с 85% в 2018 г. до 21% в 2023-м. Это произошло в результате роста внутреннего производства — с 2019 по 2022 г. объем предложения российского лизина на рынке увеличился в 10 раз. В 2023 г. он снизился на 20% в связи с приостановкой на несколько месяцев деятельности лидера рынка — ЗАО «Завод премиксов № 1», доля которого в общем объеме производства в 2022 г. превышала 80%.

По итогам 11 месяцев 2024 года объем производства, по оперативным данным Росстата, составил около 130 тыс. тонн. При этом в конце октября министр сельского хозяйства РФ Оксана Лут заявила, что в 2025 году в рамках Союзного государства России и Белоруссии потребность в лизине будет полностью закрыта внутренним производством.

По мнению экспертов, это стало возможным за счет сочетания ряда факторов:

- рост инвестиций, вложенных в отрасль, в том числе рынок лизина, в последние годы. За период 2019–2022 гг. они превысили 20 млрд руб.;

- государственная поддержка, которая оказывается игрокам рынка в виде различных льгот, субсидий и преференций в рамках федеральных программ развития агропромышленного комплекса;

- большой объем фундаментальных и прикладных биотехнологических исследований, выполненных в обеих странах для совершенствования технологий и увеличения эффективности производства.

Более того, эксперты ожидают, что в ближайшей перспективе на российском рынке лизина может образоваться профицит. То есть у производителей из Союзного государства появятся возможности для продажи избытков продукции за рубеж, например в страны СНГ, Азии и Африки. Таким образом, Россия всего за 10 лет превратится из нетто-импортера (до 2015 года весь объем потребляемого лизина импортировался) в экспортера этого продукта.

Производители лизина в России и Белоруссии

На российском рынке лизина необходимые объемы производят два предприятия — уже упоминавшееся ЗАО «Завод премиксов № 1» и АО «Аминосиб» (Тюменская область). В Беларуси 100% внутреннего спроса закрывает ЗАО «Белорусская национальная биотехнологическая корпорация», которая была создана по решению государства и использует технологию биосинтеза китайской компании CITIC Group (интересно, что китайские партнеры разрабатывали эту технологию в течение 40 лет).

Потенциально лизин могли бы производить еще два российских предприятия:

- строящийся в г. Волгодонске завод ООО «Донбиотех». Его весной 2023 г. купило АО «Росхим», до этого запуск завода несколько раз откладывался, хотя строится он с 2013 года;

- ООО «Саратовские биотехнологии». Сроки ввода в эксплуатацию этого производства также переносились, по последним данным, оно должно было заработать в 2023 году. К сожалению, динамика выручки компании пока не позволяет сделать вывод о том, что это произошло.

Однако, судя по сложившейся на российском рынке лизина ситуации, стоит признать, что эти компании уже «опоздали». Похоже, что их продукция рынку не нужна и им придется искать новые направления деятельности.

Картельный сговор или новая форма хозяйствования в изменившихся условиях?

По информации портала «Агроинвестор», на втором Биотехнологическом форуме в Минске, состоявшемся летом 2024 года, сложившийся на тот момент паритет был закреплен принципиальной договоренностью ключевых игроков о разделе рынка. Кроме заявлений о кооперации и обмене опытом, три действующих производителя анонсировали принятие важного решения: имеющихся мощностей вполне достаточно для полного удовлетворения спроса, поэтому больше предприятий по производству лизина в России строиться не будет.

Стоит заметить, что в отношении «Донбиотеха» об этом еще в середине 2023 года говорил президент Ассоциации предприятий глубокой переработки зерна Олег Радин. По его прогнозам, уже тогда было понятно, что спрос в ближайшем будущем будет закрыт действующими игроками, поэтому предприятию была дана рекомендация заняться другими аминокислотами, например треонином и триптофаном.

Что же касается «Саратовских биотехнологий», по имеющейся в открытых источниках информации, из-за санкций компания не могла своевременно закупить импортное оборудование и это закрыло ей вход на рынок. Сейчас она переориентируется на выпуск другой продукции — возможно, протеинов.

Таким образом, на рынке лизина России и Белоруссии может сложиться полноценная олигополистическая модель. Фактически это картель, в рамках которого действующие игроки договариваются о распределении объемов выпуска и ценах на продукцию и с помощью имеющихся ресурсов создают запретительные барьеры для появления возможных конкурентов. В новой геополитической реальности такая форма сотрудничества пока еще кажется не совсем привычной, но, если она пройдет «обкатку» и даст результат, ее, вполне возможно, захотят масштабировать и на другие стратегически важные отрасли, где нужно ускорить реализацию программы импортозамещения.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.