Российский рынок фиброцементных плит: динамика импортозамещения и новые перспективы для роста экспорта

В связи с уходом из России ряда зарубежных компаний отечественные производители смогли быстро нарастить выпуск и заместить недостающие объемы продукции. За период 2021–2023 гг. доля внутреннего производства на рынке выросла с 81% до 94%. По результатам исследования, проведенного аналитиками маркетингового агентства MegaResearch, на очереди увеличение объемов экспорта, одним из наиболее перспективных направлений которого может стать рынок Узбекистана.

Предмет исследования

Фиброцементые плиты (панели, листы, сайдинг и др.) — это композитный материал, предназначенный для облицовки фасадов и внутренней отделки зданий жилого и нежилого назначения. Они изготавливаются из цемента, фибры и минеральных добавок.

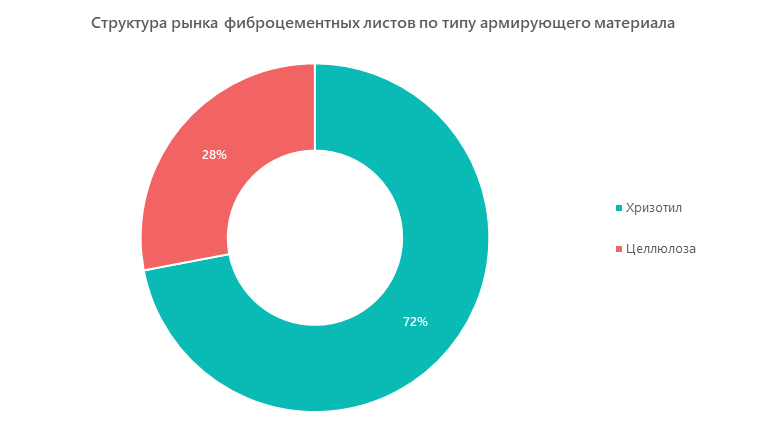

Фиброй называются волокна различных материалов, выполняющие армирующую функцию, за счет чего повышается марка цемента, степень его прочности и ударостойкости. При производстве фиброцементных плит в качестве такой добавки используются целлюлоза и хризотил. Поэтому здесь и далее рассматривается рынок фиброцементных плит из этих двух видов фибры.

Объем и динамика рынка

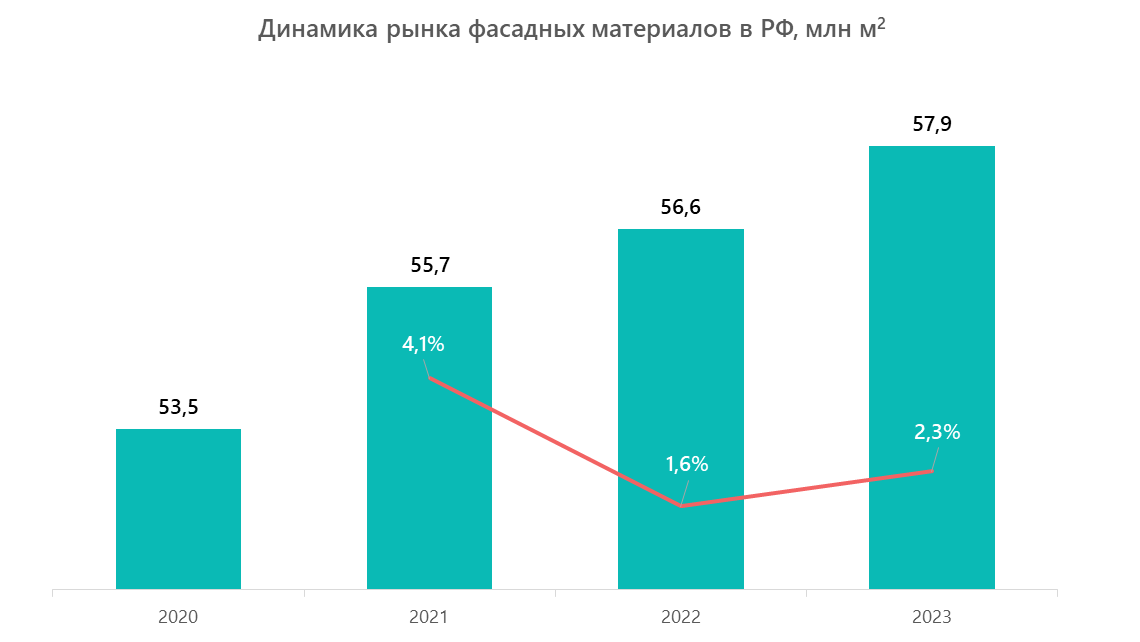

Ежегодно рынок фасадных материалов в России увеличивается на 1,6–4,2%. Этому способствует положительная динамика строительной отрасли — более 80% фасадных материалов устанавливается на вновь построенных объектах.

По технологии монтажа фасадные материалы можно разделить на две большие группы:

- Системы фасадные теплоизоляционные композитные (СФТК).

- Навесные фасадные системы (НФС).

Фиброцементные листы относятся к категории НФС, по итогам 2023 года занимавшей 44% рынка. Соответственно, 56% принадлежало технологии СФТК, которую по-другому часто называют мокрым фасадом.

Объем российского рынка фиброцементных плит в 2021–2023 годах показал положительную динамику. В 2022 году он увеличился на 6,2%, а в 2023 г. — еще на 0,8% и достиг 18 млн м2. Основной драйвер роста — активное развитие внутреннего производства на фоне значительного сокращения импорта из-за обострившейся геополитической ситуации.

Структура рынка

Доля импорта на изучаемом рынке снизилась с 19% в 2021 году до 6% в 2023-м. Соответственно, доля отечественного производства выросла с 81% до 94%. Таким образом, в настоящее время российские производители практически полностью обеспечивают потребности внутреннего рынка своей продукцией.

При этом в России большее распространение получили фиброцементные плиты с добавлением хризотила. Их доля по итогам 2023 года оценивается в 72%.

Конкурентная среда

Проведенный анализ показал, что рынок является умеренно концентрированным (средний уровень конкуренции и средняя степень монополизации). Большую его часть занимают отечественные производители хризотилцементных листов. Появление нового игрока возможно, для успешного входа на рынок необходима тщательная проработка ассортиментной политики, основная цель которой должна заключаться в отстройке от конкурентов по качеству и характеристикам продукции или цене.

Лидер рынка — ООО «Фибратек» — совместно со своим дочерним активом АО «Лато» занимает около 25%. Среди других крупных игроков следует выделить:

- ООО «Комбинат «Волна»;

- ООО «ТД ЛТМ»;

- ОАО «СКАИ»;

- ОАО «Белаци».

Совокупная доля этих четырех компаний оценивается примерно в 50%.

Прогноз развития российского рынка фиброцементных листов до 2027 г.

В 2022 году на рассматриваемый рынок повлиял кризис, вызванный началом спецоперации на Украине: ушли полностью или значительно сократили поставки зарубежные компании, однако их место быстро заняли отечественные предприятия, нарастившие производство до необходимых объемов.

Дальнейшие перспективы рынка будут зависеть от динамики строительной отрасли, а также от уровня реально располагаемых доходов и покупательной способности населения. Эти показатели, в свою очередь, окажутся под влиянием ситуации в экономике страны в целом.

По оценке MegaResearch, объем рынка фиброцементных листов в натуральном выражении в 2024–2027 гг. будет расти на 2–3% в год.

Оценка экспортного потенциала

Производственные мощности участников рынка обеспечивают объемы выпуска всей номенклатуры продукции, достаточные не только для удовлетворения внутреннего спроса, но и для организации поставок зарубежным потребителям.

Отечественные компании ежегодно увеличивают экспортные поставки в близлежащие страны; по итогам 2023 года объем экспорта фиброцементных плит составил 1,8 млн м2. Основные получатели российской продукции — Казахстан, Азербайджан и Беларусь, на их долю приходится 96% объема экспорта из РФ.

Дальнейший рост производства и экспорта потребует более активного освоения новых каналов сбыта продукции. Одним из перспективных направлений для организации поставок является рынок Узбекистана.

Чем привлекателен рынок Узбекистана для российских производителей

Объем рынка фиброцементных листов в этой стране в 2023 году достиг 0,7 млн м2. При этом доля импортной продукции составила 17%, то есть около 120 тыс. м2.

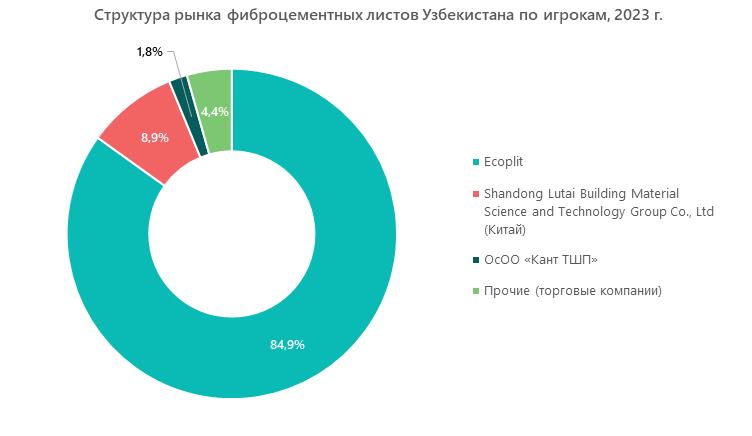

По оценке аналитиков MegaResearch, уровень концентрации рынка довольно большой, то есть он в достаточной степени монополизирован, вследствие чего конкуренция здесь невысока. Значительная и определяющая доля принадлежит местной компании Ecoplit — производителю фиброцементных листов с добавлением целлюлозы.

По итогам 2023 года доля фиброцементных листов с добавлением хризотила составила всего 2%, при этом производителей этой продукции в Узбекистане нет. Панели с добавлением целлюлозы производит Ecoplit, кроме того, они импортируются, преимущественно из Китая и Турции.

Фиброцементные плиты со связующим волокном из хризотила имеют более высокие показатели по большинству эксплуатационных характеристик:

- механическая прочность (из-за большей плотности);

- сопротивление изгибающим нагрузкам;

- устойчивость к механическим воздействиям (ударная вязкость). Этот параметр особенно важен при застройке сейсмоопасных территорий;

- пожаробезопасность. Хризотилцементные плиты относятся к негорючим материалам, их можно использовать для наружной отделки зданий любого назначения, в то время как на применение панелей с целлюлозным волокном существует целый ряд ограничений;

- влагостойкость и теплопроводность.

Таким образом, наращивание объемов поставок продукции с добавлением хризотила в Узбекистан в ближайшей перспективе вполне реально. Для выхода на этот рынок необходимо разработать отдельную маркетинговую стратегию, основная цель которой будет заключаться в донесении до потребителей преимуществ нового для них вида продукции, опыта работы с которой они практически не имеют.

По оценке MegaResearch, рынок фиброцементных плит в Узбекистане будет расти на 3–4% в год. На его динамику в значительной степени повлияет увеличение спроса на строительные материалы, обусловленное растущими объемами строительства промышленных и коммерческих зданий. В связи с этим рынок Республики Узбекистан будет становиться все более перспективным и привлекательным для российских поставщиков.

Илья специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.